こんにちは。

大学で働きながら、のんびりブログを書いています。

大学で働いていると、自分の老後について心配になることってありませんか?

僕は正直言ってありますね。

銀行口座にお金を貯めるだけでは、圧倒的に不十分だなーと思っています。

とはいえ、面倒くさがりなので資産運用したいとは思いつつも長らく放置していました。

そんな中、WealthNavi(ウェルスナビ)というAIが全自動で低リスクの資産運用をしてくれるサービスがあることを知り、2019年からウェルスナビをスタートしました。

本記事では、僕のウェルスナビの実績公開を公開し、メリット・デメリットやウェルスナビの始め方などについて解説します。

- 資産運用を始めたい、僕と同じような大学職員

- ウェルスナビに興味があるので、長く続けてる人の運用状況をみたい

こんなあなたにオススメの記事です。

ウェルスナビによる運用実績を公開【随時更新】

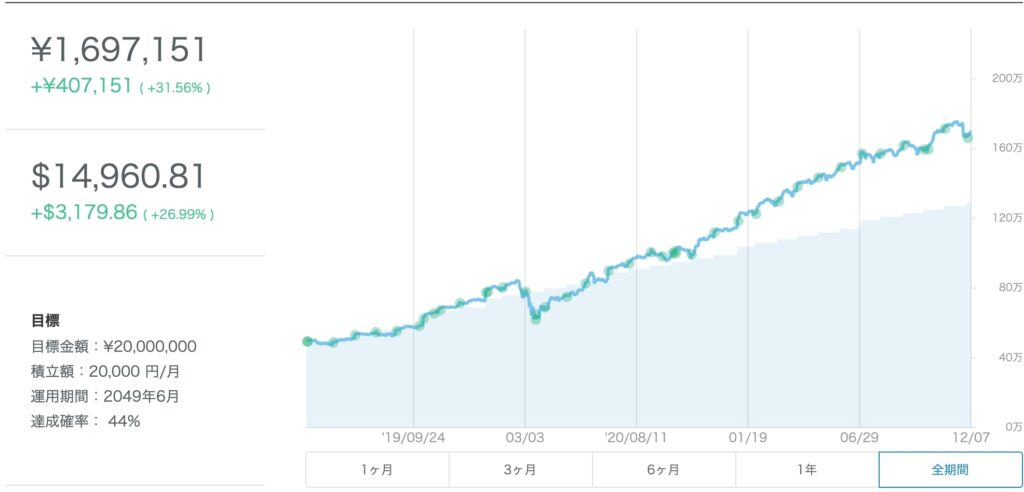

僕は当初50万円からスタートし、毎月2万円程度積み立てています。

ボーナスが出る6月と12月は3万円ほど追加するので、年間約30万円をウェルスナビに積み立てていることになります。

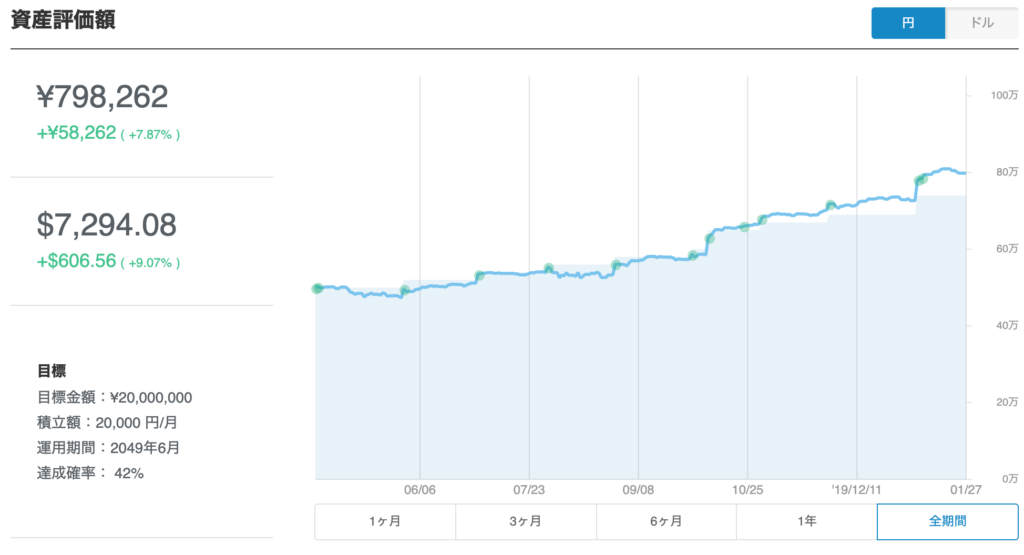

2020年1月27日

このときは運用を初めて約9ヶ月。

このときは運用を初めて約9ヶ月。

投資元本74万円に対し、運用益が58,262円(+7.87%)となっています。

ずっと黒字だったわけではなく、6月〜9月頃は元本を下回っていた時期もあります。

ウェルスナビは長期的に見て大きなメリットを狙うサービスなので、短期間のマイナスは気にしなくてOK。

マイナスの期間は我慢できないという人には残念ながら向いていません。

ウェルスナビのAIアルゴリズムについてはこちらを参照してください。

以下、私の運用成績を時系列で見ていきましょう。

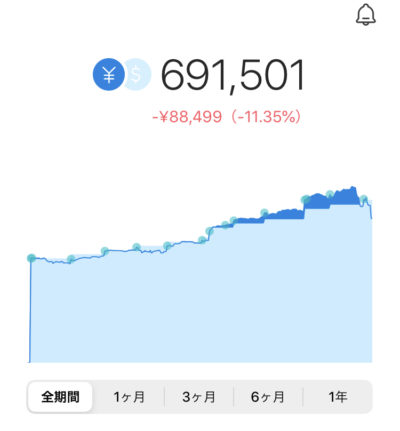

2020年3月10日

※コロナの問題が勃発して成績が急激に悪化した時期。

※コロナの問題が勃発して成績が急激に悪化した時期。

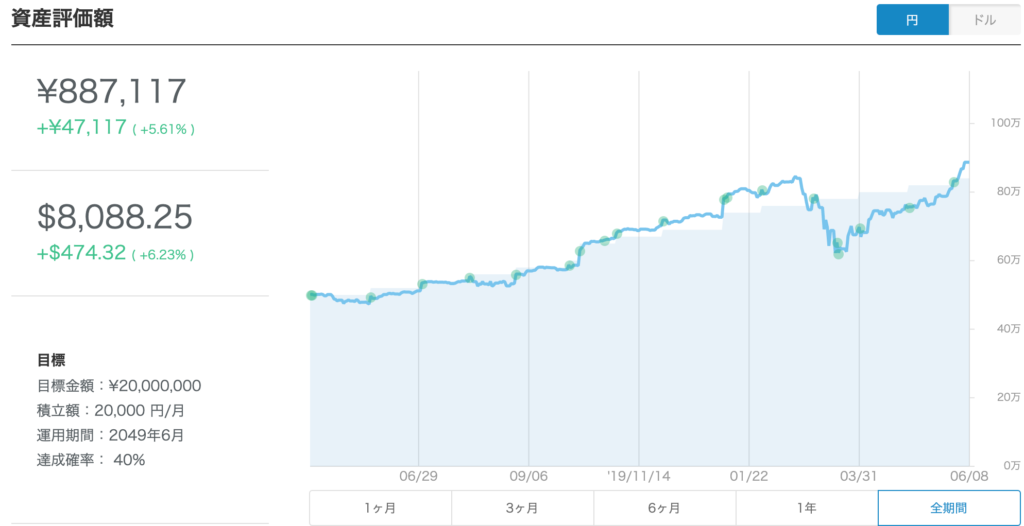

2020年6月8日

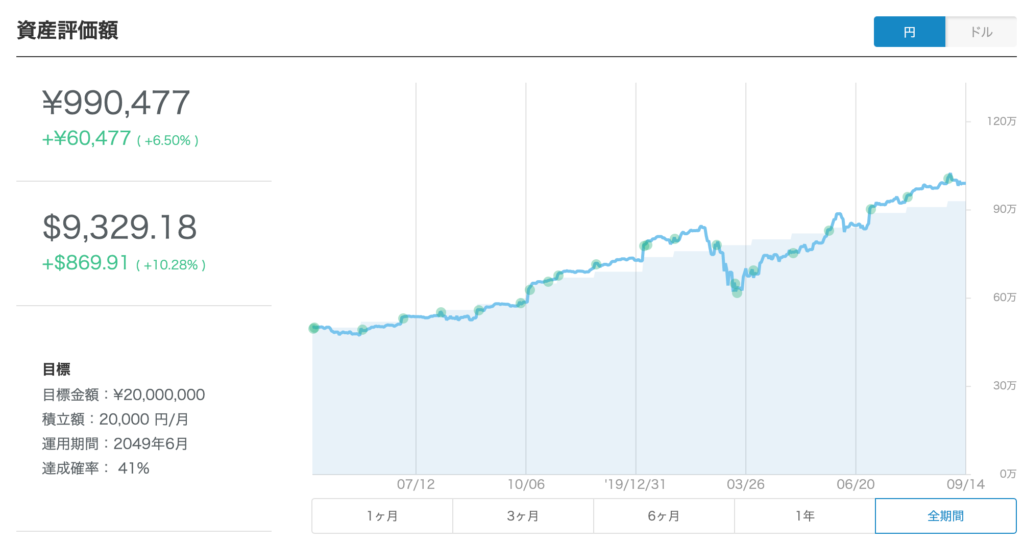

2020年9月14日

2021年2月22日

2021年12月7日

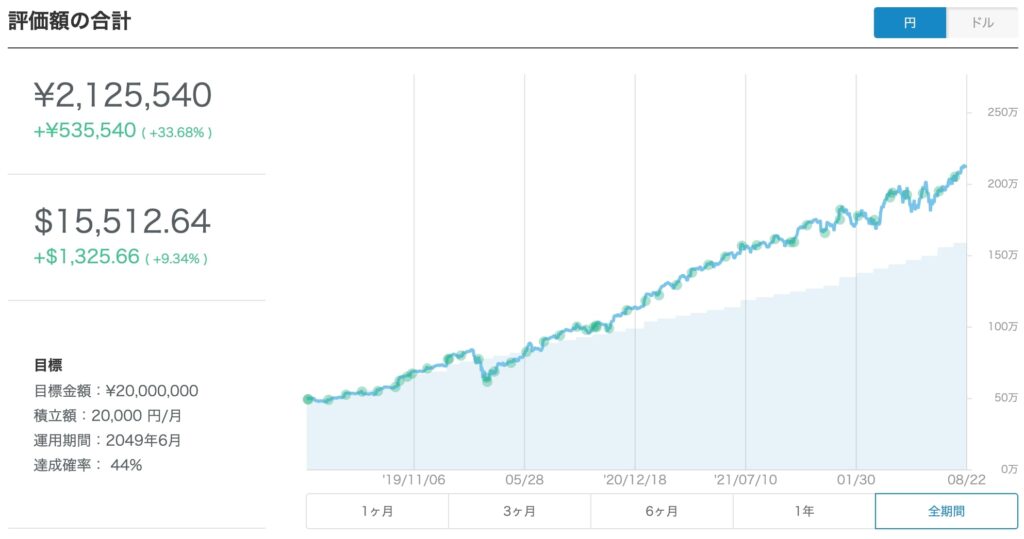

2022年8月22日

円安の影響でドル建ての評価額は下がっていますが、円建ては引き続き好調。

円安の影響でドル建ての評価額は下がっていますが、円建ては引き続き好調。

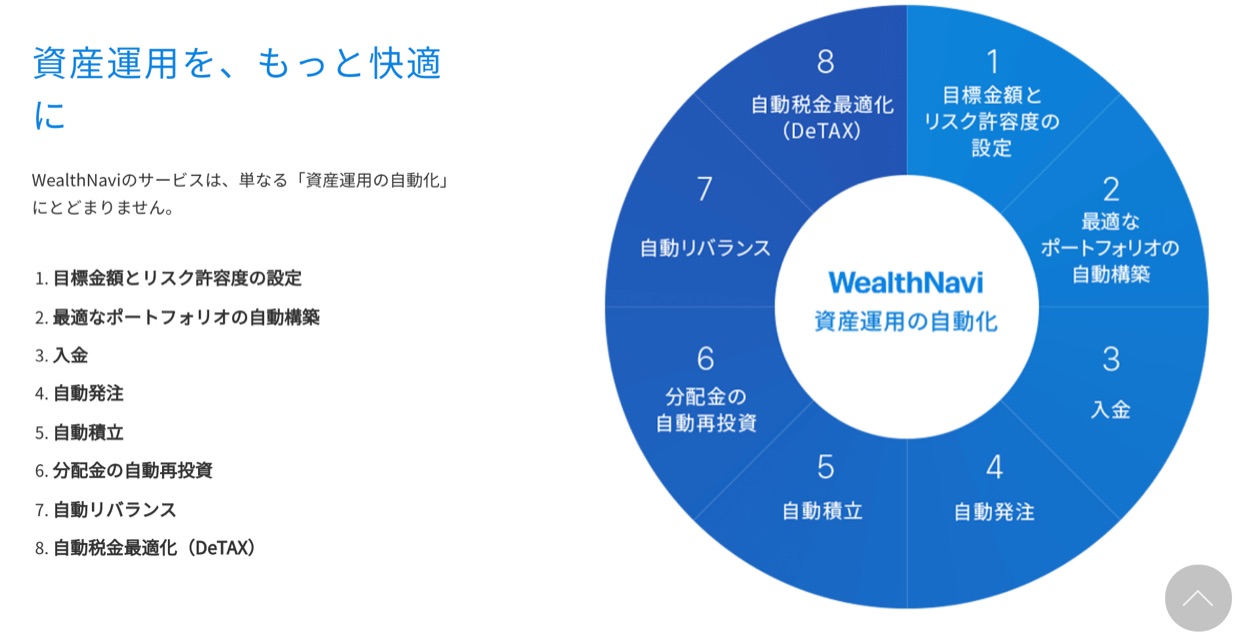

ウェルスナビは全自動で世界に分散したポートフォリオを組んでくれる

【ポートフォリオとは】

個人の資産運用において、ポートフォリオは、運用資産(保有資産)の構成状況(組み合わせ)のことを意味し、その中身は、預貯金や債券、株式、投信、ETF、ETN、REIT、外貨預金、FX、CFD、商品先物、金、プラチナなど実に様々なもので構成することができます。また、実際の構成にあたっては、自分のリスク許容度を基に、異なるリスクとリターンのものに分散させると共に、時間的な分散にも注意する必要があります。

金融情報サイトiFinanceから引用

ウェルスナビでは全自動で世界に分散投資を行ってくれます。

分散投資を行う理由は株価の暴落によるリスクを軽減するためです。

例えばポートフォリオが全てアメリカの株式で構成されていたら、アメリカの株式市場で暴落が起きた時に大打撃を受けてしまいますからね。

とはいえ、新型コロナ流行のような大きなイベントが発生すれば、世界に分散投資していてもダメージは避けられません。

しかし、リスクをとるからこそ、リターンを期待することができるわけです。

ウェルスナビのメリットとデメリット

ここからはウェルスナビのメリットとデメリットについて、僕の所感をお伝えします。

メリット①:知識なしでOK。全自動で取引ができる

ウェルスナビを使っていていいなと思うのは、全自動で勝手に取引を進めてくれることです。

口座開設後、お金を入金したらあとはお任せです。自分で銘柄を選んだりする必要がないので、楽ちんです。

資産運用はウェルスナビのロボアドバイザーに任せて、自分は自分のやるべきことに集中する。そんな感じですね。

株売買の知識が一切ないけど、興味はあるんだよなという人にピッタリのサービスではないでしょうか。

メリット②:預けたお金はいつでも引き出すことができる

ウェルスナビに預けたお金はイデコのように60歳になるまで引き出すことができない・・・なんていうことはありません。

ウェルスナビでは「出金」というメニューが常時あり、3〜4日でお金を銀行口座に引き出すことができます。

ただし、出金は極力しないほうがいいですよ。

自分の将来のための資金なので、ウェルスナビに入れているお金は老後まで手をつけないくらいの覚悟で始めた方がいいと思います。

メリット③:ウェルスナビはロボアド投資業界でシェアNo.1の安心感あり

ロボアドバイザー投資は金融工学とテクノロジーが合わさった“Fintech(フィンテック)”の1つで、まだまだ歴史が浅いビジネスです。

ウェルスナビも2016年7月に始まったばかり。

ウェルスナビとよく比較される競合サービスとしては以下2つがあります。

- THEO(テオ)

楽ラップ

Theo(テオ)

THEO(テオ)

THEO(テオ)はウェルスナビの対抗馬の1番手でしょう。1万円から始めることができ、スタートのハードルを下げています。

楽ラップ

もう一方の『楽ラップ』は楽天証券が運営するサービスです。

もう一方の『楽ラップ』は楽天証券が運営するサービスです。

ウェルスナビと同じく、10万円からスタート可能。

少し手数料体系がわかりにくいのが難点かなと。

デメリット①:投資にはリスクがつきもの

当然ではありますが、投資の世界に”絶対儲かる”はありません。

「損する可能性があるなら怖いからやめておこうかな・・・」と考えてしまう人も多いですよね 。

日本人は昔から銀行貯金が大好きですが、ゼロ金利の日本では銀行にずっとお金を置いておくのも機会損失であるという感覚は持っていた方がいいかもしれません。

もちろん、今銀行にあるお金を全部ウェルスナビに預けるのはおすすめしませんし、僕もそんなことはしていません。

例えば銀行口座に500万円くらい入っているとしたら、100万円くらい運用に回すのもアリですよ、というのが僕の考えです。

ウェルスナビだと世界に分散投資を行うことでリスクを最小限に抑えつつ、成果も出ています。

『〇〇積立貯金に入っているから大丈夫』と思う人は、一度どちらが本当にお得なのか考えてみるといいでしょう。

【関連記事】

【公務員向け】共済積立貯金のメリット・デメリットを解説!

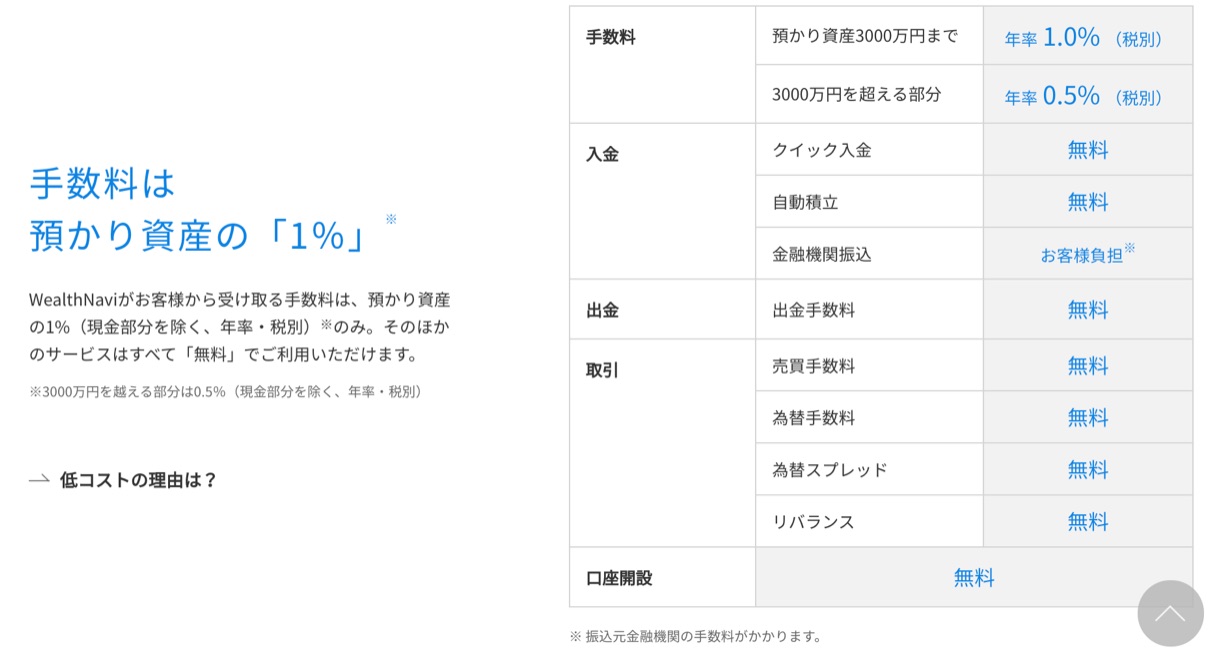

デメリット②:ウェルスナビの利用には手数料がかかる

ウェルスナビでお金を運用してもらうためには手数料が掛かります。(もちろん、他社で運用しても手数料は掛かります。)

上の画像のとおり、預けているお金の1%が手数料となります。100万円預けてたら年に1万円の手数料ですね。単純に考えると、ウェルスナビでは1%以上の運用益が出なければ赤字となります。

自分で株の売買をできるノウハウがある人は「1%は高いな」となるかもしれません。

これから株の勉強をする時間とコストを考えると、ウェルスナビの手数料1%というのは割と良心的なのでは、と思っています。

長期間ウェルスナビを続けている人には「長期割」も用意されており、長く続ければ徐々に手数料は下がるシステムです。

※長期割は『ウェルスナビ for XX』シリーズにはついていないので注意。

ウェルスナビを始めようとする人の疑問を解決

ウェルスナビを始めようとする人が持ちがちな疑問点について解説します。

①リスク許容度(1~5)はどれがベスト?

ウェルスナビを始める際、5段階のリスク許容度を設定します。

| リスク許容度5 | リスクを最大にして大きなリターンを期待。 |

| リスク許容度4 | リスクを大きくとりつつ、暴落にも多少備えたい。 |

| リスク許容度3 | リスク低めで、多少リターンも狙いたい。 |

| リスク許容度2 | 元本を守りつつ、少し冒険したい。 |

| リスク許容度1 | 元本を割ることは絶対に避けたい。 |

許容度別に僕のコメントをつけてみました。

ウェルスナビに預けるお金は余剰資金であるという大前提を考えると、リスク許容度は「5」または最低でも「4」を僕はオススメします。(僕は5に設定しています)

なお、リスク許容度は始めた後に変えることができるので、あまり悩みすぎないようにしてくださいね。

②ウェルスナビで利益が出たら確定申告しなくてはいけないの?

サラリーマンや公務員の場合、運用益にかかる税金の話も心配になりますよね。

口座開設時に「特定口座(源泉徴収あり)」を選択しておけば、ウェルスナビが税金を治めてくれます。よって確定申告の心配は不要です。

逆に確定申告に慣れている自営業者やフリーランスの方は源泉徴収なしを選びましょう。

ちなみに、ウェルスナビでは税金を最適化するDeTAX(デタックス)という他社にはない機能もついています。以下、ウェルスナビ公式サイトからの引用です。

DeTAX(デタックス)は、税負担を自動で最適化する機能です。

分配金の受け取りやETF(上場投資信託)の売却によって利益が実現すると、その利益に対して税負担が生じます。DeTAXは、税負担が4千円を超える場合を目安に、税負担の一部または全部を翌年以降に繰り延べます。繰り延べがなかった場合より運用できる金額が増えるため、投資効率の向上が期待できます。

具体的には、リターンがマイナスになっている銘柄をいったん売却して損を確定させます。すでに実現している「利益」と、売却によって実現した「損」を相殺することにより、その年の利益を圧縮もしくはゼロにし、税負担を翌年以降に繰り延べます。

また、リターンがマイナスになっている銘柄の売却と同時に、同じ銘柄を、同じ数量、同じ価格で買い戻します。これにより、ポートフォリオ(資産の組み合わせ)を維持したまま、税負担を自動で最適化することができます。

※ DeTAXは特定口座をご利用の場合に適用されます。

※ 税負担を必ず繰り延べることを保証するものではありません。

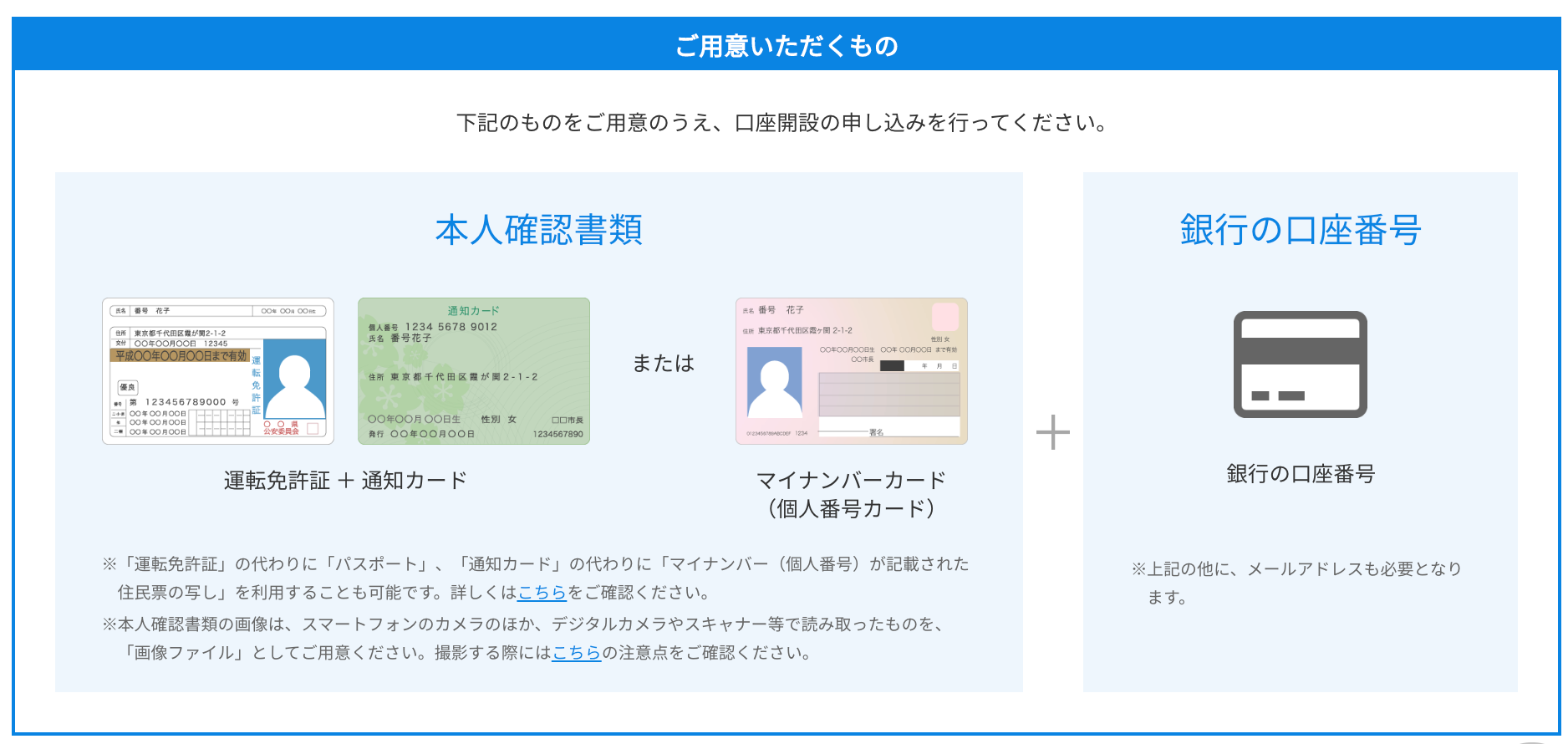

③ウェルスナビの口座開設に必要な書類は?

上図のとおりですが、マイナンバーカードを持っていればそれだけでOK。

上図のとおりですが、マイナンバーカードを持っていればそれだけでOK。

持ってなければ、運転免許証とマイナンバー通知カードを準備しましょう。

最後に:ウェルスナビ口座開設の手順

最後に、口座開設の手順について解説します。

非常にシンプルなのですが、まずは無料診断を受けましょう。

__ロボアドバイザーで全自動の資産運用-1-1024x429.jpg)

運用プラン診断の後、口座開設に必要な書類データのアップロードなどを行うと、1週間程度で書留郵便が届きます。

郵便物の中に初回のログインに必要な情報が記載されていますので、初回の入金を行えばスタートです。

スマホアプリもかなり使いやすいので、運用状況を確認するのが楽しみになるはずです。

僕と同じく『資産運用したいけど時間がない!』という方にはオススメなので、まずはシミュレーションから試してみてください。

それでは今回の記事は以上です。